机构:国泰君安

中国生物制药(1177.HK)是中国最大的处方药制药企业。公司市值接近1000亿港元,历年来派发现金股息超过45亿元,15-18年间纳税超过140亿元,拥有过亿销售额的产品34个(10-40亿规模的5个产品),产品结构中肝病药占比31%,肿瘤药占比15%,心血管药13%,镇痛药11%。重磅产品包括:「润众」恩替卡韦分散片、「凯纷」氟比洛芬酯注射液、「天晴甘美」异甘草酸二铵肠溶胶囊、「依伦平」厄贝沙坦\/氢氯噻嗪片、「凯时」前列地尔、安罗替尼等。

[业绩聚焦]

中国生物制药(1177.HK)2019年1季度业绩符合预期,总收入增长33.4%至62.08亿元(人民币,下同),归母净利增长22.4%至9.76亿元,期末银行结余61.9亿元,毛利率上升0.7个百分点至70.8%,销售费用率同比下降3.2pp至39.5%;行政费用率(主要为泰德并表)大幅增3.7个百分点至8.2%。1.肿瘤药板块占比升至19.8%。本期内,肿瘤药板块收入占比继续提升10.3个百分点至19.8%,新上市的安罗替尼预期销售额放量增长177%到6亿元左右,目前公司正在开展安罗替尼其他适应症的临床试验,包括:软移性软组织肉瘤、胃癌、转移性鼻咽癌等适应症已经进入临床III期,小细胞肺癌适应症纳入优先审评。赛维健(雷替曲塞)注射液销售增长49%,新纳入2017年医保目录品种晴唯可、格尼可、依尼舒销售增速分别为8.1%、13.0%、61%。

2.传统肝病、镇痛药销售轻微下滑,骨科用药、胃药接力。19年1季度,参与带量采购的润众(恩替卡韦)分散片销售轻微下降5%至8.94亿元,天晴甘美注射液销售轻微下降1%至4.35亿元,参与带量采购的凯纷注射液销售下降38%至3.16亿元,不过,我们看到3款骨科产品强劲增长,骨化三醇胶丸、九力片、依固(唑来膦酸)注射液销售分别强劲增长6%、30%、80%。此外,胃病用药艾速平(艾司奥美拉唑钠)注射液、得佑(链霉蛋白酶)颗粒,分别增长32%、169%。

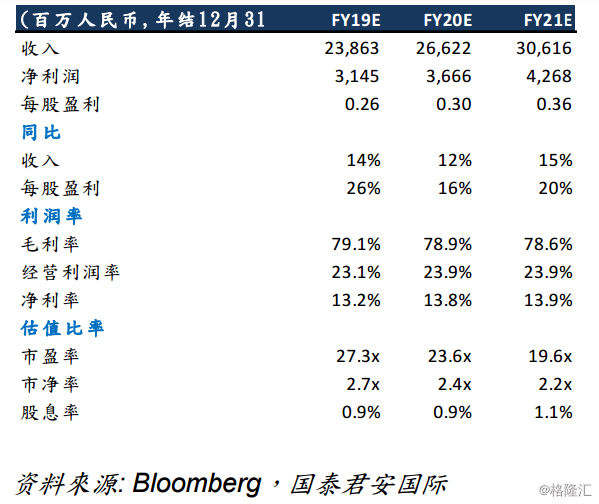

[估值]

公司目前在研产品共501件,抗肿瘤用药超过206件,2018年公司安罗替尼、硼替佐米、利多卡因凝胶等重磅产品相继获批上市。展望未来,我们预计未来3年内每年将有15个新药(重磅仿制药或1.1类新药)逐步获批上市。由于安罗替尼等肿瘤药的带动,预计2019-2020年税前净利润增长超过介乎15-20%。根据BBG统计,预期19\/20年收入237\/263亿元人民币,预计19\/20年纯利42\/67亿港元。现价对应19\/20年预期市盈率27倍和24倍,对比历史估值,目前处于均值左右。

中国生物制药(1177.HK):1季度符合预期稳抓稳打前

发布日期:2019-06-20 来源:网络整理 浏览量:

次

最新新闻

热门新闻